Warren Buffett, miliarder i legendarny inwestor znany także jako Wyrocznia z Omaha, zaproponował w liście do akcjonariuszy jego wehikułu inwestycyjnego, firmy Bershire Hathaway, alternatywne podejście do alokacji aktywów w długoterminowym portfelu inwestycyjnym. Na czym polega strategia 90/10, jakie są jej korzyści i ryzyka, jak zbudować na jej podstawie własny portfel inwestycyjny?

Wbrew utartym standardom

Klasyczny portfel inwestycyjny składa się z akcji i obligacji. Akcje są postrzegane jako instrumenty wyższego ryzyka oferujące szansę na duże zyski, ale i możliwość poniesienia znacznej straty zainwestowanego kapitału. Są one niejako kontrowane obligacjami, które nie przynoszą zazwyczaj podobnych zysków, ale redukują ryzyko straty.

Proporcje akcji do obligacji w długoterminowym portfelu inwestycyjnym przeznaczonym na emeryturę zmieniają się w czasie życia jego właściciela. Im mniej lat pozostaje do emerytury, tym więcej obligacji, a mniej akcji. Ma to na celu zmniejszenie ryzyka utraty znacznej części kapitału niedługo przed docelowym rozpoczęciem wykorzystywania zgromadzonych środków kosztem mniejszego potencjału zysku.

Tego typu rozwiązanie stosowane jest m.in. w Pracowniczych Planach Kapitałowych (PPK). Do co najmniej dwudziestu lat przed osiągnięciem przez uczestnika 60 roku życia (wieku uprawniającego do wypłaty z PPK bez pomniejszeń) udział akcji w funduszu zdefiniowanej daty może wynosić maksymalnie 80%, ale nie mniej niż 60%. Z każdym kolejnym upływającym rokiem musi on być zmniejszany. Dziesięć lat przed docelową datą udział akcji nie może być już większy niż 50%, a w dacie docelowej – zmniejszany jest do maksymalnie 15%. Wtedy Obligacje będą wówczas stanowić aż 85% portfela.

Popularną metodą ustalania akcji do obligacji jest „100 minus Twój wiek”. Jeśli masz przykładowo 35 lat, obligacje powinny stanowić 35% (100-35) wartości portfela. W wieku lat 60 obligacje stanowiłyby już 60% jego wartości. Występują również nieco bardziej agresywne metody, gdzie obliczanie udziału obligacji jest ustalane na podstawie liczb 110 lub nawet 120.

Strategia inwestycyjna 90/10

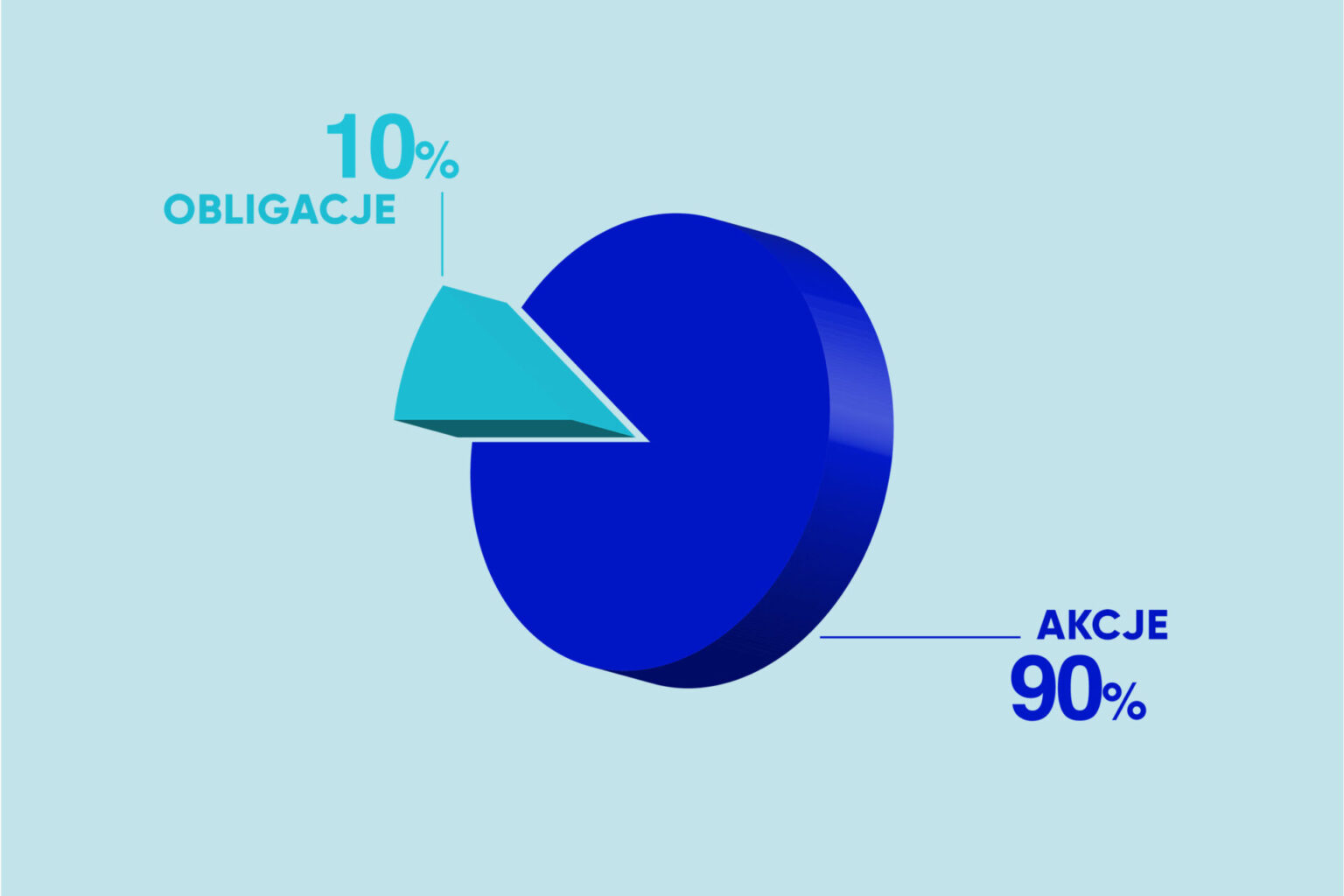

Zaproponowana przez Warrena Buffetta strategia inwestycyjna 90/10 jest złamaniem przedstawionych powyżej utartych standardów. Opiera się ona na funduszach indeksowych (ETF). 90% kapitału inwestowane jest w akcje, a pozostałe 10% – w obligacje krótkoterminowe.

Niskie koszty indeksowych funduszy ETF zapobiegają erozji kapitału na opłaty za zarządzanie, które mogłyby zjeść znaczną część potencjalnych zysków na przestrzeni wielu lat. Szeroka dywersyfikacja spółek i sektorów zmniejsza ryzyko w akcyjnej części portfela. Ponadto jest on relatywnie prosty w prowadzeniu i rebalansowaniu – jak pokażę w dalszej części artykułu, możliwe jest ułożenie portfela już z użyciem jedynie dwóch funduszy ETF dostępnych w polskich biurach maklerskich.

Zakup jednostek ETF i balansowanie portfela można zautomatyzować korzystając z udostępnionego w ostatnim czasie w domie maklerskim XTB narzędzia Plany inwestycyjne. Wystarczy wybrać fundusze, ustawić alokację i dokonać wpłaty. Rachunek możesz założyć korzystając z tego linku, czym wspomożesz rozwój naszego serwisu.

Należy jednak pamiętać, że alokacja aż 90% pieniędzy w akcje to nie tylko szansa na większe zyski. To także większe ryzyko poniesienia straty, np. w wyniku bessy lub wręcz paniki rynkowej, która może wystąpić krótko przed planowanym przejściem na emeryturę lub wypłatą środków w innym celu. Ze względu na wysoką zmienność, strategia 90/10 zdecydowanie przeznaczona dla osób o bardzo ostrożnym podejściu do inwestowania i tolerancji na (choćby tymczasowe) osunięcia cen.

Historyczne stopy zwrotu

Javier Estrada z hiszpańskiej IESE Business School przeprowadził badanie strategii 90/10 przy pomocy hipotetycznych $1,000 zainwestowanych na 30 lat w łącznie 86 częściowo nakładających się interwałach od 1900 do 2014 roku. Założył przy tym początkową wypłatę 4% kapitału rocznie w okresie dezinwestycji (np. przejścia na emeryturę), zwiększaną w miarę wzrostu inflacji. Celem było sprawdzenie, w jakiej części z przebadanych interwałów pieniądze na coroczne wypłaty skończyłyby się przed minięciem 30 lat okresu dezinwestycji.

Na podstawie badania udało się ustalić, że strategia 90/10 jest całkiem bezpieczna w długoterminowej perspektywie i zawiodła w 2,3% przebadanych przypadków. Dla porównania w przypadku alokacji 100% środków w akcje czynnik ten wyniósł 3,5%. Najbezpieczniejsza okazała się alokacja 60% środków w akcje i 40% w obligacje, która nie zawiodła ani razu, choć – ze względu na większy udział obligacji – zapewniła mniejsze zyski.

Przykładowe portfele inwestycyjne z wykorzystaniem strategii 90/10

Poniżej przedstawię dwa przykładowe portfele inwestycyjne bazujące na strategii 90/10 zbudowane na podstawie dostępnych w polskich biurach maklerskich funduszy ETF.

Portfel #1: Tylko USA

Pierwszy portfel jest najbliższy pierwotnym założeniem strategii Warrena Buffetta. Składa się z funduszu ETF odwzorowującego indeks S&P 500 skupiający pięćset amerykańskich spółek o największej kapitalizacji oraz funduszu ETF na krótkoterminowe obligacje rządowe USA.

- Część akcyjna (90%): Invesco S&P 500 UCITS ETF

- Część obligacyjna (10%): iShares USD Treasury Bond 1-3yr UCITS ETF

W części akcyjnej fundusz od Invesco można zastąpić przez iShares Core S&P 500 UCITS ETF lub Vanguard S&P 500 UCITS ETF. Fundusz iShares USD Treasury Bond 1-3yr UCITS ETF można natomiast zastąpić przez iShares USD Treasury Bond 0-1y UCITS ETF.

Wadą (lub zaletą, w zależności od postrzegania) powyższego portfela jest stuprocentowa ekspozycja na rynek amerykańskich akcji i obligacji skarbowych. Choć Stany Zjednoczone historycznie radziły sobie najlepiej, nie ma żadnej gwarancji utrzymania tego trendu w długoterminowej perspektywie w przyszłości.

Portfel #2: Cały świat

Drugi z zaproponowanych portfeli zakłada bardzo szeroką dywersyfikację obejmującą akcje i obligacje z całego świata.

- Część akcyjna (90%): iShares MSCI ACWI UCITS ETF

- Część obligacyjna (10%): iShares Core Global Aggregate Bond UCITS ETF

W części akcyjnej fundusz od iShares może być zastąpiony przez Vanguard FTSE All-World UCITS.

Choć tak skonstruowany portfel może być bezpieczniejszy (bardzo szeroka dywersyfikacja na cały świat) i jednocześnie zapewniający korzystanie ze wzrostów na rynkach innych niż amerykańskich, odbiega on nieco od założeń strategii Buffetta, inwestujemy bowiem w szeroki rynek obligacji różnych typów, nie zaś jedynie w krótkoterminowe skarbowe obligacje amerykańskie.

Możliwe modyfikacje portfela

Oba przedstawione powyżej portfele można oczywiście swobodnie modyfikować. Przykładowo, występujący w pierwszym portfelu fundusz na krótkoterminowe obligacje amerykańskie można połączyć z występującym w drugim portfelu funduszu na akcje z całego świata. W części akcyjnej można zastosować rozdzielenie na dwa fundusze: na rynki wschodzące (np. iShares Core EM IMI UCITS ETF) oraz na rynki rozwinięte (np. iShares Core MSCI World UCITS ETF) i dobrać ich proporcje zgodnie z własnymi preferencjami. Fundusz ETF na obligacje, stanowiący 10% portfela, można natomiast w całości zastąpić przy pomocy polskich detalicznych obligacji skarbowych. Skomplikuje to jednak nieco proces rebalansowania portfela.

Spodobał Ci się ten artykuł? Uważasz go za przydatny? Postaw kawę dla naszej redakcji i wesprzyj dalszy rozwój serwisu!

Informacje zamieszczane w serwisie Bespace.pl są prywatnymi opiniami autorów i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Wszelkie decyzje inwestycyjne Czytelnik podejmuje na własne ryzyko i odpowiedzialność. Wydawca serwisu nie ponosi odpowiedzialności za treść reklam umieszczanych w serwisie.